getty

Historicamente falando, é melhor evitar de títulos, quando o banco central está imprimindo dinheiro como um louco. Mais dinheiro pode levar à inflação, o que pode levar a taxas de juro mais elevadas—e colocar um amortecedor em quaisquer detenções a taxa fixa.mas nem todas as ligações são más ideias. Alguns têm os cupões mais altos com taxas. Outros podem até mesmo fornecer-lhe o lado positivo de um estoque!, Vamos rever a renda fixa dos Estados Unidos, começando com o “outhouse” e trabalhando para chegar à “penthouse” títulos de qualidade pagando até 8% hoje.US Treasuries: para 0,5%, por quê?os tesouros a dez anos pagam cerca de 0,5% do que eu escrevo. Investimos um milhão de dólares neles, e temos uns cinco mil dólares em renda “de nível de pobreza”. Um triste regresso.

claro que pode desfrutar de um pouco de vantagem se as taxas continuarem a descer. Mas essa é uma maneira difícil de ganhar a vida, quanto mais uma reforma.,a melhor altura para comprar os tesouros dos EUA foi no início dos anos 80, quando as taxas de juro estavam a subir, e a vossa alta taxa fixa estava destinada a parecer boa no fim da vida!

flutuadores: muito cedo para 0,8% (e 5,9%)

assim como há um tempo e lugar para comprar US Treasuries, o mesmo vale para as obrigações a taxa variável. Estes investimentos esportam a qualidade nifty que seus próprios rendimentos tick mais alta à medida que as taxas sobem.o problema em comprá-los hoje? As taxas ainda não estão a subir. E até eles descolarem, estamos tão abastecidos debaixo dos colchões como estamos a comprar flutuadores.,

Let’s look at the most popular ETF in the space, the iShares Floating Rate Bond ETF (FLOT) FLOT . Hoje paga apenas 0,8%. E a mediocridade não fica por aí, porque o fundo entregou retornos totais de apenas 13% nos últimos nove anos.além disso, os investidores receberam um caso de palpitações cardíacas graves no início deste ano, quando os compradores da FLOT desapareceram!

os chefs de taxa variável são uma melhor aposta, mas mais uma vez, queremos mantê-los quando as taxas estão a subir (ou, pouco antes de descolar).a CEF, tal como o Eaton Vance Floating Rate Income Fund (EFT), é uma melhor aposta., Em primeiro lugar, o fundo paga 5,9%, um Salário Dividendo habitável. Em segundo lugar, a EFT pode manter o seu rendimento (e o NAV) protegido à medida que as taxas aumentam.

agora EFT faz OK quando ” rangebound.”Você pode ver seu “retorno total” roxo abaixo versus o rendimento do tesouro de 10 anos em laranja. A EFT retornou 60% durante o período de oito anos que começou em 2012 e terminou no início deste ano!ainda assim, é um pouco cedo na EFT. Preferimos ser Donos Disto à medida que as taxas subirem, e com essa nota, vou mantê-lo informado.

Munis: pode ser até 8.,4% no topo da tabela de impostos os tesouros são seguros e chatos, com rendimentos na cave e limitados, e é muito cedo para flutuadores. Então, onde virar para mais rendimento e de cabeça para baixo? Títulos municipais.títulos municipais, ou “muni”, arrecadam renda do financiamento de projetos como estradas de portagem em Denver e uma renovação do centro de Convenções em Chicago. Apesar dos grandes temores que você possa ter lido sobre os incumprimentos de muni ao longo dos anos (em Porto Rico, por exemplo), eles são na verdade os títulos mais seguros que você pode comprar além dos tesouros dos EUA. As taxas de incumprimento são bastante baixas – um infinitesimal 0,1% a 0,2%!,um bom fundo mundial devolverá o seu rendimento actual. Para uma ETF como o popular laço Muni Nacional iShares ETF (MUB) isso significa apenas 1,2% hoje. nós, os contrastes, preferimos comprar os nossos munis através de Cozinheiros (fundos fechados). Um CEF como o Nuveen AMT-Free Muni Credit Fund (NVG) é uma maneira melhor de jogar munis a longo prazo. E não é nenhuma surpresa, porque Nuveen é o padrinho do setor muni CEF. O gerente do portfólio, Paul Brennan, recebe o telefonema antecipado de muitos dos melhores negócios.

NVG produz 5% hoje, mas lembre-se, isso é a massa isenta de Impostos federal., Se você é um filer conjunto no escalão superior de impostos, Este é um rendimento equivalente a imposto de 8,4%. Bom.é claro que vai querer ver as suas acções da muni se as taxas realmente subirem. Por agora, os melhores chefs são uma boa maneira de esconder dinheiro.

Corporates: a Steady 5%

Fed Chair Jay Powell knows where the yield is at. Quando Jay imprime novas contas, ele as coloca em fundos de obrigações corporativas como o iShares High Yield Corporate Bond ETF (HYG) HYG . O fundo paga 4.,9% hoje, e Jay sabe que ele não tem que se preocupar com o risco de crédito, porque ele pode simplesmente parar quaisquer títulos problemáticos ele mesmo (com mais greenbacks recém-impressos, é claro!)

desde a sua criação em 2007, a HYG tem aproximadamente “devolvido o seu rendimento” com retornos anuais de 5% ao ano. Não é ruim, não é grande, mas bom o suficiente para quase dobrar um Inicial de $10K.

eu sinto por nosso pobre investidor HYG acima, que deve lidar com sérias palpitações do coração a cada cinco a sete anos. Os compradores de obrigações acham que não se inscrevem para isto quando recebem um “rendimento seguro de obrigações”.,”No entanto, com o Fed como novo amigo de HYG, os 5% devem ter menos drama indo para a frente.

“preferido” produz até 7,5%

a maioria dos investidores e gestores monetários conhece empresas. Menos sabem sobre preferreds.

olhar para além do stock comum e você vai ver os preferreds. As corporações emitem-nos periodicamente para levantar dinheiro. Estas emissões pagam geralmente dividendos que recebem prioridade sobre aqueles pagos em ações comuns (um benefício agradável durante tempos econômicos frágeis como estes).

os dividendos em preferreds são geralmente mais elevados do que em seus primos comuns, também., Neste mundo de “taxa de juro zero”, essa é uma qualidade muito doce.

Em maio, os assinantes do meu relatório de rendimentos contrariados receberam um aumento de 5,2% do nosso rendimento Flaherty & Crumrine Dynamic Preferred & Income Fund (DFP) (para 0,15 dólares por acção por mês). Os nossos pagamentos de junho e julho foram “meramente estáticos”, mas, receio que não, acabamos de receber outro aumento do DFP.a última caminhada é de 10%, levando-nos a 0 dólares.,165 por mês:

DFP 2020 Dividendos Pagos (e Futura)

ao Contrário do Outlook

O pessoal do Flaherty & Crumrine ter declarado a maior mensal de pagamentos para os meses de setembro e outubro. Prevejo que o PAM continuará a pagar a taxa mais elevada num futuro previsível (salvo outro aumento, é claro!) que equivale a um rendimento antecipado de 7,5%.,obrigações convertíveis obrigações convertíveis obrigações convertíveis, como as acções preferenciais, pagam juros regulares. Desta forma, agem como laços. Compra-se e “tranca-se” pagamentos de cupões regulares.

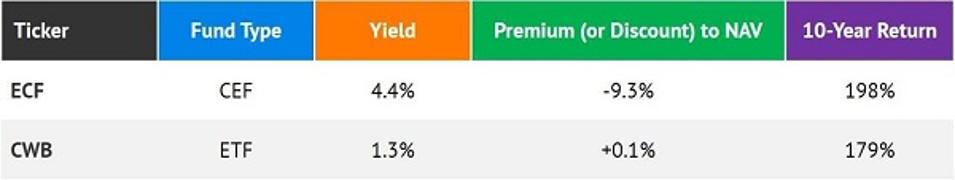

mas os convertíveis também são como opções de ações na medida em que podem ser “convertidos” de uma obrigação para uma ação de ações pelo detentor. Então, você pode vê-los como laços com algumas ações-como o lado positivo.o SPDR Barclays Capital Convertible Bond ETF (CWB) é o veículo mais popular (leia: amplamente comercializado) para comprar convertíveis. Hoje paga apenas 1,3%., Uma idéia melhor é o crescimento e renda de Ellsworth (ECF), que paga 4,4% e comercializa com um desconto de 9% para o seu NAV (enquanto seu primo ETF CWB comercializa ao par).

ao Contrário do Outlook

você Está vendo um tema recorrente em bond-terra? Para cada FEF que muitos investidores sabem muito bem, há um CEF correspondente que eles devem estar comprando em vez disso!Brett Owens é o principal estrategista de investimento para perspectivas contrarias., Para mais grandes ideias de renda, obtenha sua cópia gratuita seu último relatório especial: seu portfólio de aposentadoria antecipada: 7% dividendos todos os meses para sempre.

divulgação: nenhuma